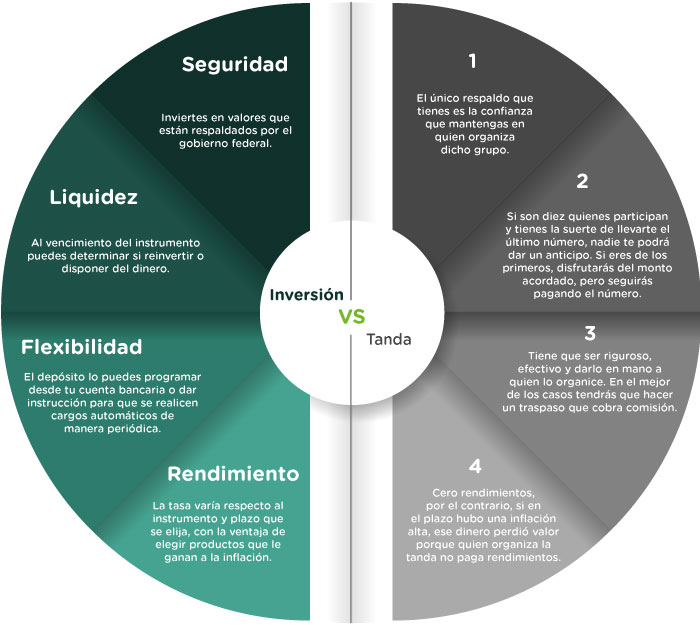

INVERSIÓN VS. TANDAS

Algunos elementos por los cuales invertir es una mejor opción frente a esquemas de ahorro informal.

DESCARGAR PDF

¿Para qué sirven 100 pesos?

Antes de "quemarlos" hay que saber qué provecho tendrán

Fin de semana: en el cine, la comida sabatina, el desayuno del domingo, el gasto extra en algún evento cultural o deportivo, en cualquiera de estas actividades se diluyen fácilmente cien pesos, dinero que al tenerlo líquido puede no resolver grandes necesidades pero que de invertirse alcanzaría para pagar la cuenta del teléfono, luz y quizá algo más.

Por tradición, algunas personas tienen la costumbre de guardar "los cambios" en algún escondite personal, dinero que además de que corre el riesgo de depreciarse, se queda estancado y puede desaparecer si alguien más lo encuentra.

Es posible ahorrar e invertir de manera periódica desde 100 pesos, en lugar de utilizar los mecanismos tradicionales, obteniendo grandes ventajas.

Hoy en día está al alcance de todos los mexicanos un portafolio de inversiones mediante la adquisición de Valores Gubernamentales (Cetes, Bonos, Bondes y Udibonos), basta con tener acceso a un dispositivo móvil y la tarjeta de débito a la mano, para poder efectuar la contratación.

Las nuevas tecnologías permiten acceder a los mecanismos con los que los mexicanos pueden construir su patrimonio y completar el gasto, o cubrir necesidades y objetivos específicos.

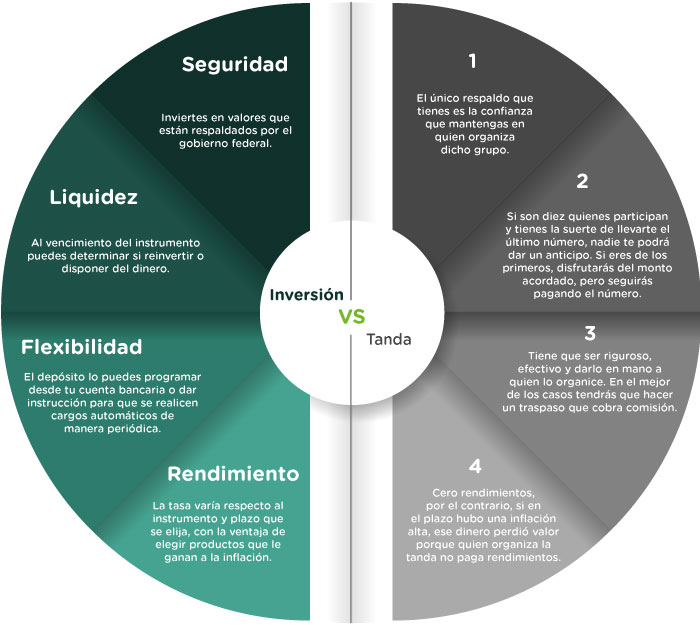

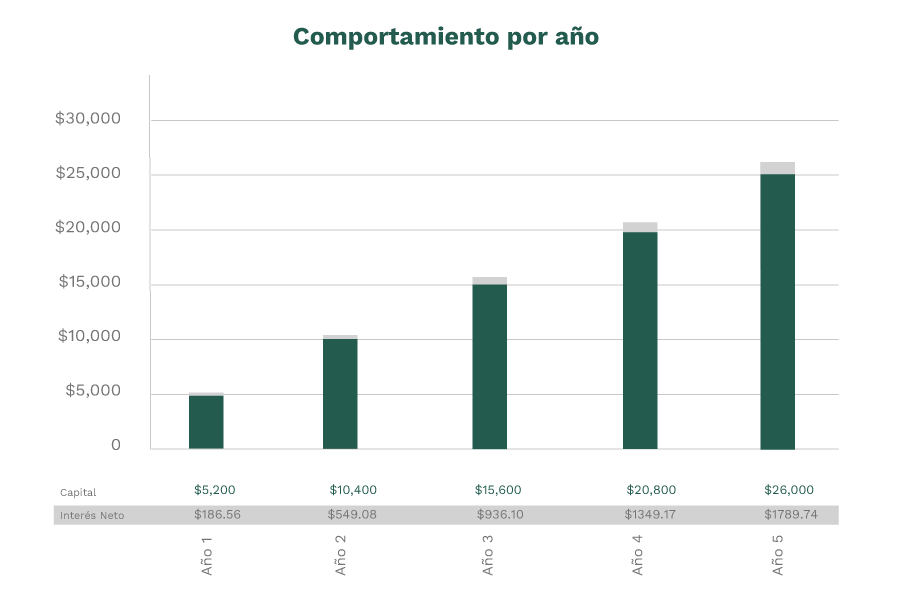

¿Cómo "trabajan" 100 pesos ahorrados semanalmente durante 5 años?

Sin darte cuenta, con el hábito de ahorrar tan sólo $100 a la semana, Tendrás un capital final de $30,810.65

Fuente: El Financiero con proyección mensual de cetesdirecto en cetes a 28 días con re-inversión automática

DESCARGAR PDF

Revoluciona tus finanzas con la tecnología

¿Por qué hacer operaciones digitales?

Ahora los medios electrónicos son parte de nuestro entorno y debemos aprovecharlos al máximo. Porque quien realiza operaciones digitales se beneficia de la valiosa comodidad de poder administrar sus finanzas desde cualquier lugar donde se encuentre y en el momento que desee. Ya no es necesario trasladarse a cierta sucursal y gastar tiempo e incluso dinero; el cual valdría la pena destinar a otras actividades.

También hay un mayor control de la información al tener esa disponibilidad de poder revisarla durante las 24 horas del día. El fácil acceso a las cuentas financieras por medio de Internet permite llevar un registro más claro y preciso de las operaciones.

Por otro lado, la atención al cliente en la web es cada vez más eficiente. Las finanzas 2.0 se han extendido a las redes sociales y las entidades financieras ahora pueden asesorar, atender dudas, quejas, críticas, comentarios y solucionar problemas desde sus propias cuentas de Facebook o Twitter. Estos canales de comunicación al ser instantáneos y más directos proporcionan al cliente una respuesta inmediata o en pocas horas.

Sin duda, las finanzas en línea son un recurso de la era digital que mejora la vida personal y corporativa.

¿Por qué confiar en la tecnología?

El uso de las herramientas en línea para realizar operaciones digitales se encontraba limitado básicamente por dos factores: la desconfianza en la seguridad de las transacciones y la tecnología precaria en este rubro.

Afortunadamente, al paso de los años, las instituciones financieras han invertido en mayor medida en la generación de software más seguro y fácil de usar para sus clientes. Esto ha propiciado que un mayor número de internautas formen parte del mundo de las finanzas electrónicas por medio de las computadoras o dispositivos móviles. Y así tenía que ser porque sin la tecnología no puede existir el desarrollo y una mejor calidad de vida para las personas.

De acuerdo con el Consejo Nacional de Ciencia y Tecnología (Conacyt) se seguirá trabajando con el mismo ímpetu y pasión para impulsar y fortalecer el desarrollo científico y la modernización tecnológica de México.

Hoy, la inversión en ciencia y tecnología en el país no llega al 1% del Producto Interno Bruto (PIB). Se espera que en 2025 suba a más de 2%. Cuando esto suceda México se posicionará como uno de los 20 países más desarrollados en estos dos temas.

4 SEÑALES DE QUE NECESITAS FINANZAS ELECTRÓNICAS

• Tu horario de trabajo te impide acudir a las empresas de tu preferencia para realizar un plan de ahorro e inversión, pagos, transferencias, depósitos y otras operaciones digitales.

• Deseas reducir tiempos y costos para incrementar tu productividad y poder disfrutar de actividades recreativas.

• Requieres estar al tanto de tus finanzas y acceder a tus cuentas en cualquier parte del mundo a través de tu computadora o dispositivo móvil.

• Ya es hora de llevar un control más claro y eficaz de tus finanzas. Urge que tomes las riendas de tu dinero de un modo sencillo y automático.

Tipos de operaciones digitales

OPERACIONES GENERALES: desde hace varios años la banca empezó a ofrecer servicios de banca electrónica por Internet que nos permiten consultar saldos, estados de cuenta, pagar servicios como la luz o el agua, impuestos, hacer depósitos y trasferencias.

PAGO ONLINE: consiste en comprar un producto o servicio en la web. El medio preferido de los compradores es la tarjeta de crédito seguido de la tarjeta de débito y transferencia bancaria.

MONEDA ELECTRÓNICA: Se refiere al dinero que sólo se mueve por medios electrónicos. Tal es el caso de Bitcoin; una moneda digital que sirve para intercambiar bienes y servicios a nivel mundial. No está regulada por ningún Estado, institución financiera o empresa. Las transacciones se hacen directamente de persona a persona.

COMPRA ONLINE: es la acción voluntaria de adquirir un bien o contratar un servicio por medio de la red a cambio de un precio. En México, el 75% de los internautas encuestados en el Estudio de Comercio Electrónico en México 2015 realizaron al menos una compra en línea durante el primer trimestre de 2015.

FACTURA ELECTRÓNICA: sustituye a las facturas tradicionales en papel. También es conocida como Comprobante Fiscal Digital (CFD). Es un documento digital que desglosa el costo de los productos o servicios; así como los impuestos a pagar. Cuenta con un sello digital (Firma Electrónica avanzada) que corrobora su origen y le da validez ante el SAT.

DOMICILIACIÓN: es darle al banco la autorización para que haga un cargo de manera automática a tu cuenta bancaria de algún producto o servicio que hayas contratado. Una forma de domiciliación que te permite ahorrar e invertir tu dinero es Ahorro Recurrente. Eliges el monto y se retirará automáticamente de tu cuenta de forma semanal, quincenal o mensual.

INVERSIONES Y AHORRO ONLINE: el uso de portales web puedes administrar, ahorrar e invertir tu capital en tiempo real y cómodamente desde una computadora o dispositivo móvil. Por ejemplo través de cetesdirecto puedes invertir en los instrumentos del Gobierno Federal de forma directa; es decir, sin necesidad de un banco o Casa de Bolsa.

5 TIPS DE SEGURIDAD ELECTRÓNICA

• Revisa que sea un sitio seguro: los sitios web en los que realizas transacciones financieras deben darte confianza. Busca el icono de candado o la dirección web que comience con "https://" (la "s" significa "seguro").

• Mantén actualizado el software: cerciórate de tener instalada la última actualización de software en tu dispositivo o computadora para contar con los estándares de seguridad desarrollados por el proveedor de tu elección.

• Nunca hagas clic en un hipervínculo: escribe la dirección completa tú mismo. Puesto que existen sitios espejo que imitan el legítimo con un pequeño cambio en el dominio. Asegúrate de cerrar sesión completamente.

• Infórmate sobre el estado de tu dinero: si lo haces de manera constante podrás descubrir cargos fraudulentos o transacciones no autorizadas; y será más viable detener cualquier tipo de cibercrimen rápidamente limitando los perjuicios.

• Pregunta sobre las alertas de fraude: o las medidas de seguridad adicionales. Se han producido estafas en las que los cibercriminales acceden haciéndose pasar por los titulares de cuenta para transferir fondos al exterior.

• Evita el robo de identidad: controla con regularidad todas tus operaciones; y si detectas una transacción que no has realizado actúa inmediatamente haciendo una denuncia con tu proveedor.

• Crea contraseñas fuertes: de al menos ocho caracteres que combinen letras, números y símbolos. Que sean distintas para cada cuenta y no la misma con la que accedes a tu PC. Cambia tus contraseñas de manera frecuente.

Fuente: Entrepreneur

DESCARGAR PDF

¿CÓMO ENSEÑAR CULTURA FINANCIERA A TUS HIJOS?

¿Cómo fomentar el ahorro en los niños?

"Los hábitos se forman desde la infancia" es una frase que refleja la importancia de enseñar a los pequeños buenas costumbres. Ya sea aprender a lavarse los dientes, hacer la cama o ahorrar, cuanto más joven se empiece, mejores prácticas se tendrán cuando se es adulto.

No importa la edad que se tenga, nadie es demasiado joven para empezar a ahorrar. Existen muchas razones para hacerlo, como enseñar a los pequeños el valor del esfuerzo por una meta, el costo del dinero, darles disciplina y una sensación de logro cuando se alcanzan los objetivos.

No solo eso, el ahorro es un buen hábito que les ayudará a fomentar el conocimiento financiero, una herramienta que en el futuro los impulsará a gastar e invertir de manera inteligente.

¿POR QUÉ HAY QUE EMPEZAR A AHORRAR DESDE TEMPRANA EDAD?

En primera instancia, porque los niños son más receptivos a los nuevos conocimientos y tienen una gran capacidad para aprender nuevos hábitos. Cuanta mayor edad se tiene, más difícil es romper con los patrones. Ahorrar es parte de una educación integral y una práctica sumamente positiva que impulsa valores como el esfuerzo, la responsabilidad, la independencia y la honestidad. Sin embargo, esta actividad debe propiciarse fuertemente desde casa. Es indispensable fomentar el concepto del ahorro en los niños, no solo en cuestión de dinero, sino en el uso inteligente de recursos como la electricidad y el agua. Algo que tu cartera y el planeta te agradecerán.

7 Tips para fomentar el ahorro entre los niños

• Explícales la diferencia entre valor y precio, entre necesidad y gasto innecesarios, entre capricho y algo realmente útil.

• Enséñales que el dinero se consigue por esfuerzo. Por ejemplo si terminan todas sus tareas y ayudan en la casa barriendo o haciendo su cama, prémialos con una pequeña paga.

• Ayúdales a establecer metas y hacer presupuestos. Si quieren comprarse una bicicleta en 6 meses, ¿Cuánto necesitan ahorrar cada quincena?

• Da el ejemplo. La mejor manera de demostrar a los hijos cuáles son las ventajas del ahorro es tener sanas las propias finanzas personales. Si papá ahorra, el pequeño querrá hacerlo también.

• Abran una cuenta de ahorro. Ahí deberán ingresar una cantidad fija e intocable cada mes. Cada cierto tiempo, revisen el estado de cuenta para que comprendan cuánto dinero llevan ahorrando.

• Hablar de manera directa sobre cómo papá y/o mamá trabajan por un salario para cubrir los gastos de casa.

• Prémialos. Las experiencias de ahorro deben ser positivas y claras, para que el pequeño tenga deseos de repetirlo.

Los niños necesitan tener un objetivo claro para canalizar sus esfuerzos, por ese motivo deben fijar una meta para empezar a ahorrar. Puede ser un juguete que quieran, una película o incluso se les puede enseñar a invertir herramientas especializadas para que incrementen su dinero.

Al inicio, es recomendable que las metas de ahorro sean cortas -de dos a tres semanas- para que el niño pueda ver los resultados de su esfuerzo de manera rápida.

Después se puede ir aumentando el periodo de ahorro.

También es clave establecer una fecha para depositar el dinero a ahorrar (puede ser cada viernes), y enseñar al menor la importancia de cumplir con los pagos con puntualidad. Incluso pueden llevar juntos un pequeño registro del dinero que han apartado hasta la fecha. ¡Hagan de esto una actividad común!

En este método hay que enseñarle al menor que a veces se tienen que hacer sacrificios para cumplir los objetivos. Es decir, se puede comprar una paleta de cinco pesos con su dinero, pero tiene que entender que son cinco pesos que ya no podrá ahorrar.

Es importante fijar la cantidad de dinero que el pequeño va a destinar al ahorro. Por ejemplo: si tiene un domingo de $100 pesos, se le puede enseñar a ahorrar la mitad de lo que reciba. Mamá y papá pueden llegar a un acuerdo con el pequeño en el que se comprometan a completar lo que ahorren con una cantidad propia. Esto tiene la doble finalidad de inspirar al niño y enseñar de manera muy básica los conceptos de inversión y rendimiento.

También se le puede ofrecer hacer pequeñas tareas en casa a cambio de una compensación económica. Esto evitará que se frustren y les demostrará la importancia del trabajo.

Este método tiene grandes beneficios pues aumenta la autoestima del niño cuando logra alcanzar lo que quería, le da independencia y le enseña a hacer sacrificios y priorizar.

OPCIONES DE AHORRO PARA NIÑOS

Existen muchos métodos para juntar dinero cuando se es niño. Algunos de ellos son:

• Cochinito: este método tradicional resulta útil cuando se es muy pequeño, sin embargo, es poco seguro y no evita que el niño se sienta tentado a sacar el dinero cuando se le antoje algo.

• Darle el dinero a papá para que lo guarde: esto funciona para que el niño no pueda sacar el dinero a la menor oportunidad. No obstante, este método fomenta la idea de que los papás tienen capital inagotable y reduce la sensación de independencia que el ahorro infantil debe generar.

• Cuentas de ahorro: de acuerdo con la Comisión Nacional para la Defensa de los Usuarios de las Instituciones Financieras (Condusef) existen 11 cuentas de ahorro infantiles en el mercado que pueden ser para menores desde uno hasta 21 años. Estas herramientas financieras tienen el beneficio de ser profesionales -hacen sentir al pequeño como "niño grande"- y le muestran la importancia de cumplir con plazos.

• cetesdirecto niños: es una plataforma muy segura que ayuda a los niños a planear fácilmente su futuro y a cumplir de manera clara sus metas financieras. Es recomendable porque no sólo enseña la importancia del ahorro, también fomenta el concepto de inversión inteligente de manera atractiva. Su sitio web especializado hace que el pequeño pueda tener una interacción constante con el servicio, lo que mantiene su interés y lo invita a seguir utilizándolo.

¡Educa a pequeños grandes inversionistas!

Una vez que hayamos inculcado el hábito del ahorro y que el pequeño haya creado un fondo, tenemos dos opciones: gastarlo o bien, invertirlo. Analicemos la segunda opción.

¿POR QUÉ INVERTIR LOS AHORROS?

Ahorrar significa acumular dinero para gastarlo después: puede ser en un cochinito, debajo del colchón, en una cuenta de banco, etcétera. Por otro lado, invertir implica que esa cantidad no se quedará estática, sino que se incrementará (e incluso, multiplicará) con el tiempo. Asimismo, invertir es una forma de asegurarse que el dinero no pierda su poder de compra conforme pasa el tiempo.

Con la inversión pueden obtenerse rendimientos superiores a los que se suelen conseguir con una cuenta de ahorro. En el ámbito de las inversiones, existen varios instrumentos que permiten hacer crecer los ahorros.

Una de estas opciones -de las más seguras en el mercado, ideal para quienes buscan invertir con bajo riesgo- es cetesdirecto, donde a través de Valores Gubernamentales puedes enseñar los conceptos de inversión sin ningún riesgo.

Que tus hijos aprendan a ahorrar para comprarse un juego, pagar unas vacaciones o ir a un concierto es un buen hábito financiero, pero no es suficiente. También deben saber que existen beneficios menos inmediatos, pero mucho más enriquecedores, cuando se invierte lo ahorrado.

10 CONCEPTOS FINANCIEROS QUE TUS HIJOS DEBEN SABER

• Dinero. Explícales qué es el dinero, cuál es su valor y de dónde se obtiene.

• Presupuesto. Muéstrales la importancia de planear y definir un presupuesto mensual. Establece una cantidad fija de ingresos y egresos, desglosando cada aspecto.

• Gastos. Enséñales cuáles son los gastos necesarios, como la alimentación, la vivienda y la educación (y cuánto cuesta cada uno). Diferencia los fijos, los casuales y los no necesarios.

• Ahorro. Impúlsalos a guardar parte del dinero que reciben. Procura que siempre sea la misma cantidad y que sepan para qué la pueden usar en el futuro.

• Inversión. Motívalos a crecer su dinero. Usa productos como cetesdirecto niños donde podrán entender qué es invertir, cuáles son los riesgos y cuáles los beneficios.

• Deuda. Es importante que entiendan que no deben pasarse del presupuesto y que sean responsables de sus acciones. Si te piden dinero prestado, procura que te lo devuelvan.

• Ingresos. Ayúdalos a comprender cuánto dinero obtienen y de qué fuentes. Esto les permitirá buscar nuevas maneras de conseguirlo para alcanzar objetivos.

• Donación. Cultiva el altruismo desde la infancia. Invita a tus hijos a donar parte de su dinero a causas que les interesen.

• Costo. Cuando quieran comprar algo (especialmente si no lo necesitan) explícales qué costo tiene: barrer tres veces a la semana, guardar las compras, etc. Así comprenderán lo que cuesta en realidad obtener algo.

• Planificación. Inclúyelos en pláticas sobre dinero. Establezcan objetivos familiares (como ir de vacaciones) con las aportaciones que hará cada miembro.

Fuente: Entrepreneur

DESCARGAR PDF

INVIERTE EN TU PATRIMONIO

La importancia de tener una cultura financiera.

Por fortuna, cada vez más personas se percatan de la importancia de tomar las riendas de su economía. Sin embargo, según un estudio realizado en conjunto por la Universidad Nacional Autónoma de México y una institución financiera, unos 37 millones de mexicanos -casi un tercio de la población- carecen de cultura financiera. Esto quiere decir que no manejan sus recursos económicos a conciencia, no ahorran y se encuentran en un estado constante de endeudamiento.

De acuerdo con la investigación, 96 por ciento de los mexicanos encuestados manifestó nunca haberse informado acerca de los diversos productos financieros, como cuentas de ahorro, inversiones, créditos y fondos para el retiro.

ESTABILIDAD ECONÓMICA EN TUS FINANZAS PERSONALES, ¿UNA ILUSIÓN?

Encontrar un equilibrio financiero que nos permita vivir bien y asegurar un futuro confortable no debería ser una misión imposible. Para tener estabilidad financiera es preciso dedicar tiempo y energía a adquirir conocimientos sobre finanzas personales, realizar presupuestos y generar el hábito de administrar cuidadosamente nuestro dinero. Y, por supuesto, es esencial transmitir esta disciplina a los más pequeños.

Si deseamos tener un manejo saludable de nuestra economía, el primer paso es realizar un presupuesto mensual que incluya un registro de ingresos, gastos y dinero ahorrado (incluido un fondo para hacer frente a emergencias). Para que esta tarea resulte más fácil, podemos echar mano de algún programa o aplicación móvil que nos permita monitorear nuestras finanzas.

También es clave realizar pronósticos financieros (saber cuánto dinero necesitaremos para vivir los meses venideros), crear el hábito de ahorrar -algunos expertos recomiendan reservar 20 por ciento de los ingresos mensuales-, ser puntual en los pagos de las deudas y aprender a manejar las tarjetas de crédito.

Ahora bien, si ya contamos con algún ahorro, una de las mejores opciones para darle uso a este capital es invertir. Esto nos permitirá asegurar un futuro financiero más sólido. Muchos asesores consideran que invertir es equivalente a "hacer que tu dinero trabaje para ti", pues hace que el dinero crezca mediante los rendimientos.

Existen muchas opciones para invertir tu dinero: valores gubernamentales, fondos de inversión, pagarés bancarios, cuentas bancarias de ahorro... ¿No tienes idea de por dónde comenzar? Dedica unos minutos al día para aprender sobre finanzas personales. ¡Solo así podrás tomar las mejores decisiones!

Opciones para invertir tu dinero

Ahorrar no es sencillo ya que requiere un cambio en la forma en que pensamos, pero una vez que logras hacerlo es importante poner a trabajar tu capital para que te genere más dinero. La mejor manera de lograrlo es invertir. Esto ayudará a que tu dinero crezca y pueda responder a tus necesidades económicas específicas.

¿Por qué no es recomendable solo ahorrar? La respuesta más simple es que el dinero va perdiendo su valor con el tiempo. Siempre es bueno buscar diferentes maneras de conservar el valor de tu dinero o incrementarlo; para ello existen oportunidades de inversión que se ajustan a las variables y metas de cada uno.

Hay gente que quiere dejar de ahorrar en tandas o "guardaditos", pero no tiene el tiempo ni el conocimiento para armar el portafolio de inversiones que le ofrezca el mejor rendimiento. El miedo a perder dinero también es una barrera que no nos deja transformar nuestros ahorros en inversiones.

¿QUÉ TIPO DE INVERSIONISTA SOY?

Lo primero que debes hacer es descubrir cuál es tu perfil de inversionista, es decir, qué meta quieres alcanzar con el dinero que tienes y en cuánto tiempo: ahorrar para la educación de tus hijos, comprar una casa, tener un retiro digno, etcétera.

Antes de empezar tienes que estar consciente que toda inversión implica un riesgo, sin embargo, existen alternativas para cada usuario. Si ya delimitaste cuáles son las características que tienes, entonces ha llegado el momento de conocer qué tipo de inversionista eres.

A grandes rasgos, existen tres tipos básicos de perfiles.

1. Conservador

Es aquella persona que tiene poca tolerancia al riesgo y prefiere que su dinero esté asegurado aunque genere pocas ganancias a corto plazo. Elige aquellas herramientas que dan rendimientos previsibles, como lo es la inversión en valores gubernamentales (deuda de gobierno).

2. Moderado

Son inversionistas que quieren buenos rendimientos sin asumir riesgos demasiado elevados. Es decir, trata de mantener un balance entre ganancias y seguridad. Manejan las pérdidas a corto plazo si saben que después habrá ganancias. Generalmente se decantan por herramientas como fondos de deuda más agresivos o de renta variable.

3. Agresivo

Son quienes no necesitan disponer de su dinero a corto plazo e invierten pensando en los rendimientos futuros. Por ello, son altamente tolerantes al riesgo pues están dispuestos a aceptar pérdidas importantes en el presente. Suelen invertir en fondos de renta variable o instrumentos del mercado de capitales (acciones).

¿DÓNDE PUEDES INVERTIR TU DINERO?

El mercado ofrece una variedad interesante de opciones de inversión, que responden a las necesidades de cada perfil. No obstante, antes de empezar debes tener en cuenta tres variables: el monto que vas a destinar a la inversión, horizonte temporal (cuánto tiempo estoy dispuesto a invertir) y riesgo aceptado (qué probabilidad hay de obtener la ganancia esperada).

Como inversionista, es conveniente que conozcas cuáles son las alternativas para perfiles conservadores que te ofrece el sistema financiero mexicano, como instrumentos de deuda, pagarés bancarios y cuenta de ahorro a la vista (cuenta de cheques).

Estos son:

1. Instrumentos de deuda: el usuario compra títulos de deuda gubernamental o privada. Los instrumentos de deuda son títulos que representan el compromiso por parte del emisor (en este caso la entidad) de pagar los recursos prestados, más un interés pactado o establecido previamente al poseedor del título (o inversionista), en una fecha de vencimiento dada.

2. Pagarés bancarios: El usuario le presta dinero al banco por un tiempo definido para obtener un rendimiento. Son títulos de crédito con plazos 7, 14 ó 28 días que contienen una promesa de pagar una cantidad de dinero a favor de una persona a su vencimiento.

3. Cuenta de ahorro a la vista (cuenta de cheques): ofrece una alternativa para que las personas puedan ahorrar los recursos que no gastaron y reciban un interés por ello. Sin embargo, estas cuentas a menudo requieren montos y plazos mínimos para que los depositantes obtengan rendimientos atractivos.

Si buscas que tu inversión sea lo más segura posible, puedes empezar con los valores gubernamentales, es decir, instrumentos financieros de deuda. ¿La razón? El Gobierno de la República garantiza el pago de estos. También es una de las formas más rápidas y sencillas de invertir.

Fuente: Entrepreneur

DESCARGAR PDF

Sé tu propio Tesorero

Como emprendedor, seguramente buscas un instrumento financiero que te ofrezca rendimientos, seguridad y liquidez inmediata. En este sentido, BONDDIA es una gran opción. Al ofrecer flujo diario te permite mantenerte al día con los compromisos y las obligaciones de tu negocio, así como hacer frente a imprevistos, como la reparación urgente de alguna máquina o un accidente. ¿Su gran ventaja? Genera los mejores rendimientos para invertir a un solo día.

Si estás iniciando un negocio propio, es probable que requieras flujo de efectivo constante. BONDDIA te ofrece un rendimiento diario, y por si fuera poco, te permite hacer uso de tus recursos de lunes a viernes, siempre y cuando des la instrucción antes de las 13:00 horas; así tendrás tu dinero de vuelta el mismo día antes de las 15:00.

BONDDIA Es una sociedad de inversión con liquidez diaria, especializada en instrumentos de deuda gubernamentales (bondes d) y bancarios, de bajo riesgo, distribuida por Operadora de Fondos Nafinsa, y es utilizada por cetesdirecto para administrar la liquidez de sus clientes y genera un rendimiento.

Este fondo de inversión está dirigido a pequeños, medianos y grandes inversionistas que buscan realizar una inversión de bajo riesgo con liquidez diaria.

VENTAJAS DE BONDDIA

• Los mejores rendimientos para invertir a un solo día.

• Fácil manejo de tus inversiones desde tu computadora, por teléfono y a través de dispositivos móviles las 24 hrs.

• Desde 100 pesos te permite empezar a ahorrar.

• Sin cobro de comisiones por apertura o por operación, sin saldos mínimos obligatorios.

• Tiene una seguridad soberana, ya que la constitución del fondo está sustentada en valores del Gobierno de la República.

• Inversión de bajo riesgo.

• Disponibilidad diaria (compra y venta todos los días hábiles con liquidación el mismo día).

• Posibilidad de programar tus retiros sin montos mínimos. Recuerda que puedes conseguir una buena administración de tus recursos al invertir en un instrumento de bajo riesgo con rendimiento y liquidez diaria.

EL AHORRO NO ES LO QUE NOS SOBRA DESPUÉS DE PAGAR DEUDAS, SINO UNA DECISIÓN.

Antes de que el pago de la renta o la lista mensual del súper te alcancen y esto te lleve a mezclar las cuentas personales con las del negocio, ¿por qué no pensar en un plan de ahorro? Si bien es cierto que el ahorro se utiliza para alcanzar un objetivo a mediano o largo plazo y no para pagar la luz, también lo es que en el caso de un dueño de negocio este podría convertirse en un merecido bono. Estar preparado para comenzar un plan de ahorro resulta vital pues así podrás tanto proteger las finanzas de tu empresa como asegurar tus sueños. Por eso, asegura tus metas sin poner en riesgo los ingresos de tu empresa con esta guía de cinco pasos del buen ahorrador:

1. Identifica tus ingresos fijos. Para saber cuánto puedes ahorrar realmente es importante que sólo consideres como "fijo" el dinero que proviene de un pago consistente y que no cambia. El ingreso variable puedes considerarlo ahorro o destinarlo a cubrir una necesidad sólo cuando ya lo tengas en la mano.

2. Define tus gastos. Haz una lista de los gastos que debes cumplir cada determinado tiempo, esto te ayudará a lograr que en el corto plazo los ingresos fijos sean mayores a los gastos fijos. Con el excedente identificado, podrás llevar un mejor control de los gastos diarios, como alimentos, transporte, entretenimiento, etc.

3. Paga a tu mejor proveedor. Tal como si fueras una empresa, debes pagar primero a tu mejor proveedor, y ese eres tú. Tan pronto recibas tu sueldo, págate a ti antes que a nadie. Separa desde $100 pesos o hasta 10% de sueldo para tu ahorro cada mes, y pronto tendrás un respaldo importante.

4. Elige una entidad segura. Ya que tengas identificados tus ingresos, gastos y excedentes, elige una institución que entienda tus necesidades. Busca entidades seguras, de fácil acceso, libres de riesgo y que te permitan disponer de tus ahorros cuando tú decidas de manera inmediata.

5. Respeta tu alcancía. Si caes en la tentación de disponer de tu ahorro, piensa en el esfuerzo que has hecho para alcanzar tu meta y pregúntate ¿vale la pena? Aunque hoy sólo sean $100 pesos ahorrados, son el principio de una gran historia. Permite que tu respaldo económico siga creciendo.

Fuente: Entrepreneur

DESCARGAR PDF

GUÍA BÁSICA DE AHORRO PARA EL EMPRENDEDOR

EL AHORRO NO ES LO QUE NOS SOBRA DESPUÉS DE PAGAR DEUDAS, SINO UNA DECISIÓN.

Antes de que el pago de la renta o la lista mensual del súper te alcancen y esto te lleve a mezclar las cuentas personales con las del negocio, ¿por qué no pensar en un plan de ahorro? Si bien es cierto que el ahorro se utiliza para alcanzar un objetivo a mediano o largo plazo y no para pagar la luz, también lo es que en el caso de un dueño de negocio este podría convertirse en un merecido bono.

Estar preparado para comenzar un plan de ahorro resulta vital pues así podrás tanto proteger las finanzas de tu empresa como asegurar tus sueños. Por eso, asegura tus metas sin poner en riesgo los ingresos de tu empresa con esta guía de cinco pasos del buen ahorrador:

1. Identifica tus ingresos fijos. Para saber cuánto puedes ahorrar realmente es importante que sólo consideres como "fijo" el dinero que proviene de un pago consistente y que no cambia. El ingreso variable puedes considerarlo ahorro o destinarlo a cubrir una necesidad sólo cuando ya lo tengas en la mano.

2. Define tus gastos. Haz una lista de los gastos que debes cumplir cada determinado tiempo, esto te ayudará a lograr que en el corto plazo los ingresos fijos sean mayores a los gastos fijos. Con el excedente identificado, podrás llevar un mejor control de los gastos diarios, como alimentos, transporte, entretenimiento, etc.

3. Paga a tu mejor proveedor. Tal como si fueras una empresa, debes pagar primero a tu mejor proveedor, y ese eres tú. Tan pronto recibas tu sueldo, págate a ti antes que a nadie. Separa desde $100 pesos o hasta 10% de sueldo para tu ahorro cada mes, y pronto tendrás un respaldo importante.

4. Elige una entidad segura. Ya que tengas identificados tus ingresos, gastos y excedentes, elige una institución que entienda tus necesidades. Busca entidades seguras, de fácil acceso, libres de riesgo y que te permitan disponer de tus ahorros cuando tú decidas de manera inmediata.

5. Respeta tu alcancía. Si caes en la tentación de disponer de tu ahorro, piensa en el esfuerzo que has hecho para alcanzar tu meta y pregúntate ¿vale la pena? Aunque hoy sólo sean $100 pesos ahorrados, son el principio de una gran historia. Permite que tu respaldo económico siga creciendo.

Fuente: Entrepreneur

7 propósitos financieros para iniciar el año.

Diciembre llegó, y con él, las comidas navideñas, intercambios, el ponche, el pavo y el tan esperado aguinaldo, bono o utilidades de tu negocio. Aunque esta época es para celebrar, también debes evitar caer en tentaciones y prevenir gastos innecesarios que afecten tus finanzas, para que puedas iniciar 2017 con el pie derecho y mantenerte así a lo largo del año.

No es fácil hacerlo. Por eso, Cetesdirecto te comparte estos siete propósitos financieros para no malgastar este fin de año y aprovechar lo mejor posible ese dinero extra que te llegue. ¿El resultado? Tener tu cartera equilibrada y ver crecer el patrimonio que construyes día a día.

1. Haz un presupuesto anual. Al conocer tus ingresos y los pagos que no puedes evitar (como colegiaturas, renta, financiamientos adquiridos y ahorro), sabrás de cuánto dinero dispones para gastos variables y entretenimiento.

2. Paga a tu mejor proveedor. Antes de hacer cualquier desembolso, cúmplele a tu mejor proveedor, es decir, a ti mismo. El ahorro no es lo que te sobra después de cubrir todas tus responsabilidades, sino la firme determinación de apartar desde $100 hasta el 10% de tu bono, aguinaldo o utilidades. Tú decides el monto.

3. Planea la compra de regalos. Evita que los obsequios de esta temporada se junten y mejor cómpralos de a poco a lo largo del año. Anticiparte te traerá ahorros y menos deudas en tarjetas de crédito.

4. No abuses de los meses sin intereses. La regla de oro: no pagues a meses algo que te acabarás antes de liquidarlo. Los pagos diferidos no son recomendables para viajes, ropa, juguetes o bienes de consumo inmediato (como el súper de la semana).

5. Respeta tu alcancía. Quizá quieras tomar el "guardadito" que reservaste. Pero cuidado. No caigas en la tentación de hacerlo, pues por pequeño que sea el monto, es el inicio de tu historia de ahorro. Mejor limita tus gastos desde el principio y permite que ese respaldo crezca.

6. Elige una institución segura. Escoge una alternativa seria para poner tu ahorro a trabajar. En México, el gobierno creó Cetesdirecto, una opción abierta a toda la población y con la cual puedes empezar a invertir desde $100.

7. Educa a tus hijos en la cultura financiera. Aprovecha los días de descanso para compartir con tu familia los beneficios de una buena administración y del ahorro. Esto puede llegar a ser divertido y bastante productivo para todos.

¿Qué esperas para ser Inversionista?

Invertir ayuda a que tu ahorro no pierda poder adquisitivo en el futuro

Hoy más que nunca es indispensable tener una estrategia de ahorro e inversión a largo plazo que pueda evitarnos un futuro complicado. Actualmente la edad mínima de retiro podría aumentar hasta los 73 años. En cuanto más pronto comiences, más sencillo será alcanzar tus metas. El primer paso es el ahorro, los expertos recomiendan asignar entre el 10% y el 15% de tu salario a la jubilación. Entre más pronto comencemos, más sencillo será crearnos un hábito. Una vez que ya hemos establecido un ritmo de ahorro podemos comenzar a invertir. Cuando hablamos de inversión es común pensar que se requieren de conocimientos avanzados o de herramientas sofisticadas para generar ganancias significativas, aunque en verdad existen medios seguros para lograrlo.

Los instrumentos gubernamentales son los más seguros del mercado y son ideales para quienes comienzan a invertir, a diferencia de otras inversiones, no corres el riesgo de perder tu dinero ya que, al adquirir estos instrumentos de manera directa, el gobierno se compromete a pagar el capital de tu inversión más el interés generado en el plazo pactado. Es fácil, rápido y seguro, los rendimientos que puedes obtener de estos instrumentos son los mismos a los que acceden los grandes inversionistas.

Fuente: Entrepreneur

¿Qué esperas para ser Inversionista?. II

Ahorrar no es suficiente para crear una estabilidad económica a futuro. Si quieres que tu dinero te genere ganancias será insuficiente tenerlo en una cuenta bancaria. Cuando se trata de invertir es muy común pensar que se necesita ser un experto en finanzas o contar con conocimientos de la Bolsa de Valores para hacerlo. Deja atrás la desconfianza, invertir es más fácil de lo que crees. Para tus primeros pasos como inversionista, lo mejor es aprender comprando instrumentos que no te generen riesgo de perder tu dinero, es decir, que no lo expongas a posibles decrementos por no cumplir con ciertos plazos establecidos; o bien, por el cobro de comisiones, recuerda que tus ganancias siempre deben superar la inflación.

¿ Qué tanto estoy dispuesto a arriesgar? / ¿Qué perfil de Inversionista soy?

Caso 1 Corto Plazo

Metas: Tener un fondo para contingencias o salir de vacaciones. En este caso, lo que conviene es tener distribuido el dinero en cetes a 28, 91 y 182 días, porque lo necesitamos líquido y protegido de la inflación, nada más. Es decir, el periodo es tan corto (de uno a seis meses) que realmente no se pueden esperar ganancias reales, sino sólo un "cochinito" donde ahorrar sin que nuestro dinero pierda valor. Recordemos que los cetes en los últimos años apenas igualan o superan por muy poco a la inflación (rondan entre 4.1 y 4.7%). Pero para las metas planteadas no hay tanto problema, porque el dinero lo podemos necesitar muy pronto (en el caso de las vacaciones) o en cualquier momento (como sucede con las contingencias).

Caso 2 Mediano Plazo

Metas: Comprar un coche, hacer un viaje largo, remodelar la casa, adquirir un gadget o una computadora. Cuando quieres hacerte de algo que cuesta más dinero del que tienes presupuestado, nuevamente lo que nos conviene es ahorrar antes de adquirir una deuda. Para este tipo de metas, lo recomendable son los bondes a un año y los bonos, porque aunque los plazos en los que necesitaremos el dinero pueden ser más cortos que tres, cinco o más años, la ventaja con estos valores gubernamentales es que se pueden vender en el momento que se desee. Aquí sólo hay que tener cuidado de hacerlo a un precio mayor al que se adquirieron, por lo que hay que estar atentos de los movimientos de la serie de bonos o bondes que compramos para saber cuándo es el momento adecuado sin tratar de especular.

La ganancia aquí puede ser de unos cuantos pesos (ya que los bonos y bondes rondan entre 5 y 6%), pero si todavía no te animas a invertir en otro mercado más riesgoso, CetesDirecto puede ser una buena forma de empezar a entrenarte, ganando un poco y protegiendo tu dinero de la inflación. Si ya tienes experiencia con las aportaciones voluntarias a tu afore o en fondos de inversión para tus metas de mediano plazo, quizás CetesDirecto sale sobrando para ti.

Caso 3 Largo Plazo

Metas: Comprar una casa, poner un negocio o el retiro Definitivamente, para estas metas no hay mejores instrumentos que los udibonos, los bonos a 20 o 30 años y los bondes a cinco años, porque los plazos permiten un mejor rendimiento (de 6 a 7%, o en el caso de los udibonos que manejan tasas reales de 1 a 2%). Aunque hay que decirlo, estos instrumentos son los menos arriesgados en el mercado, aun en plazos tan largos, por lo que también pagan poco en comparación con los de renta variable, por ejemplo. Aquí la recomendación es que si eres joven, destina sólo un poco de tu inversión (entre 20 y 40%, según lo arriesgado que seas) para el largo plazo y el resto lo dirijas a otro instrumento fuera de CetesDirecto y a través de una casa de Bolsa o fondo de inversión. Por ejemplo, si tu inversión inicial es de $10 mil pesos, destina $3 mil a través de CetesDirecto en los valores que ya mencionamos y el resto a fondos de renta variable.

Finanzas sanas

Para cumplir tus metas no es necesario tener grandes entradas de dinero, debes generar una cultura de ahorro, para poder tener control de tus finanzas. Las personas más exitosas empezaron cuidando cada uno sus centavos, pues sabían que toda moneda guardada los acercaba un poco más a sus objetivos.

Ahorrar es más fácil de lo que crees a pesar de que nuestros ingresos no sean demasiado altos, sólo se necesita cambiar una serie de hábitos y, sobre todo, de mentalidad.

DESCARGAR PDF

Emprendedor: Protege tus finanzas personales

Consejos para ahorrar.

Para cumplir tus metas no basta tener grandes entradas de dinero. Si no generas una cultura

de ahorro, difícilmente podrás tener control de tus finanzas. Las personas más exitosas empezaron

cuidando cada uno sus centavos, pues sabían que toda moneda guardada los acercaba un poco más a sus objetivos.

Una administración inteligente del dinero no requiere conocimientos complejos. Es una actitud previsora que todos podemos

cultivar y que sólo precisa algunos pasos fáciles para poner en marcha en el día a día.

¿Quieres empezar a ahorrar y no sabes cómo? Éstas son algunas claves que te pueden servir.

1. Arma un presupuesto y fija un objetivo. Es indispensable que empieces a

registrar en qué gastas tu dinero para poder cerrar cualquier fuga de capital que no estés contemplando. Por otro lado,

tener una meta clara te ayudará a elegir tiempos y métodos de ahorro.

2. Separa tus gastos. Una vez que sepas a qué le dedicas tus ingresos podrás acomodar

tu dinero en cuatro grandes rubros: gastos fijos, gastos no indispensables (aquí entran los "gustitos"), emergencias y ahorro.

No olvides considerar juntar dinero para tu jubilación e incluso para momentos importantes en la vida, como la educación de tus hijos o una boda.

3. ¡Protege tu ahorro! Es muy importante que, aunque tengas deudas por pagar siempre

tengas un ahorro. Mes con mes aparta una cantidad de dinero, por mínima que sea, para tener fondos extra. A la larga esas

pequeñas cantidades marcarán una gran diferencia. No se trata de dejar de pagar las deudas mensuales para poder ahorrar,

sino de lograr guardar dinero pese a los compromisos financieros que hayas adquirido.

4. Investiga el mercado. Hoy día, guardar el dinero bajo el colchón ya no es suficiente.

¿Tu mejor opción? Conocer las diversas opciones de ahorro que otorgan las entidades financieras.

¡Hay un producto que se acomodará a tus necesidades específicas!

5. Invierte. Ahorrar no sirve de mucho si no utilizas ese dinero extra para fortalecer tu patrimonio.

La mejor manera de alcanzar tus metas financieras es aprovechar las herramientas que lo hagan crecer. Hay muchas ofertas en el mercado,

pero es indispensable saber elegir las que sean más seguras, tanto en el manejo de tu capital como en el retorno de inversión.

6. ¡No te desanimes! Los temas financieros pueden asustar, pero una vez que empiezas a manejarlos,

tu vida da una vuelta y tus metas se vuelven alcanzables. Sin importar la cantidad, siempre puedes comenzar a ahorrar.

La mejor inversión: ¡tú mismo!

Toda inversión conlleva un riesgo. Pero hay una que siempre te dará rendimientos: tu patrimonio.

Muchas personas buscan inyectar capital en un negocio, pero los expertos concuerdan en que, para que

estas operaciones sean exitosas, es preciso tener un gran conocimiento de la empresa en la que se participa.

Así que, ¿qué mejor opción que invertir en ti mismo? Autores como Robert Kiyosaki, reconocido empresario estadounidense,

advierten que resulta riesgoso invertir en algo en lo que no se tiene

control o conocimiento. Sin embargo, cuando inyectas parte de tu capital en tu patrimonio, tienes

la certeza de que estás administrando tu futuro.

INVIERTE "A LO SEGURO"

Las inversiones financieras son excelentes instrumentos para incrementar tu patrimonio a largo plazo.

Pero, dado que el dinero no se da en los árboles, es importante que si optas por esta alternativa lo hagas

de manera segura; es decir, sin riesgo. Ello es posible a través de cetesdirecto, donde puedes optar por

diferentes opciones de inversión con el respaldo de Nacional Financiera, institución de banca de desarrollo

fundada en 1934 y reconocida por su destacada labor en el desarrollo de servicios financieros.

A diferencia de otras inversiones de alto riesgo, con cetesdirecto no corres el riesgo de perder tu dinero,

ya que inviertes en valores gubernamentales, instrumentos que emite el Gobierno de la República para fondearse

y de esta forma cumplir sus objetivos. Al adquirir estos instrumentos de manera directa, el gobierno se compromete

a pagar el valor nominal en el plazo previamente pactado. De este modo, el instrumento te pagará un rendimiento y en la fecha de vencimiento

tendrás de vuelta el capital de tu inversión más el interés generado.

Fuente: Entrepreneur